Bienes personales, impuesto al patrimonio de las personas que viene desde 1991, caduca a fin de año. Este trámite de renovación en el Congreso hasta 2027.

Bienes personales, impuesto al patrimonio de las personas que viene desde 1991, caduca a fin de año. Actualmente, se encuentra en trámite de renovación en el Congreso hasta el año 2027.

Estuvo a punto de desaparecer cuando el gobierno anterior envió un proyecto al Poder Legislativo. Sin embargo, salió ileso con una propuesta de reducción gradual de alícuotas para los años que seguían.

Pero, como en Argentina en materia de impuestos nunca está dicha la última palabra, al llegar el actual gobierno cobró fuerza y se transformó en un tributo con tasas progresivas e incrementadas para los bienes que se encuentran en el exterior.

De ser renovado, cuestión que se descuenta, el 31 de diciembre se anclan los datos que se van a considerar para la liquidación del 2022, con vencimiento en junio del año que viene.

A continuación, se resumen siete puntos a tener en cuenta al momento de finalizar el año:

1 ) Los movimientos financieros:

Un fallo reciente, de la Sala B del Tribunal Fiscal de la Nación, concluyó que los movimientos financieros realizados por el contribuyente durante el año calendario tuvieron un objetivo de elusión en el Impuesto sobre los Bienes Personales, en lugar de buscar un mayor rendimiento económico. Se cuestiona que se pasó de tener un activo financiero gravado a otro exento de menor rendimiento.

La decisión del Tribunal se basó en lo que se encuentra establecido en el artículo 30 del decreto 379/92, reglamentario de la ley de Bienes Personales (23.966), en donde se establece una presunción a favor de la AFIP de gravar los movimientos financieros que realiza el contribuyente cerca de fin de año para desgravarlos pasando de una cartera a otra, revirtiendo nuevamente la operación al comenzar el nuevo año.

En el 2021 finalmente no prosperó un proyecto que pretendía alcanzar por el tributo a ciertas inversiones (plazos fijos, entre otras) que siempre se encontraron exentas. En este punto habrá que ver lo que sugiere el Fondo Monetario de reformas tributarias a futuro, ya que podría ser una medida que se intente nuevamente. Incluso, a pesar de las consecuencias que pueda disparar con el dólar marginal en una economía tan sensible como la argentina.

2 ) Valuación de los inmuebles:

Este año la AFIP emitió el Dictamen 1/22 modificando el criterio de valuación de los inmuebles, ubicados en la Ciudad de Buenos Aires, en el impuesto sobre los Bienes Personales. Rigió para la liquidación del año pasado, determinando que para valorizar los inmuebles se debe considerar la Valuación Fiscal Homogénea multiplicada por el factor de corrección que establece la Unidad de Sustentabillidad Contributiva, que consiste en multiplicarlo por cuatro. Esta nueva interpretación se contrapone con lo que en el año 2018 había determinado otro Dictamen del mismo organismo sobre el tema, demostrando otro ejemplo de la inestabilidad fiscal que vive el país.

Actualmente, para determinar el valor de los inmuebles, se considera el mayor monto de la comparación entre el valor de adquisición actualizado, descontada la amortización del edificio, con el valor fiscal del año 2017. Al valor determinado se le descuenta el capital adeudado, al 31 de diciembre, que hubiera por créditos hipotecarios.

El valor fiscal es el vigente al 31 de diciembre de 2017 (multiplicado por cuatro para los inmuebles ubicados en CABA), que se actualizará teniendo en cuenta la variación del Índice de Precios al Consumidor nivel general (IPC), desde esa fecha hasta el 31 de diciembre de 2022.

Para la vivienda existe un mínimo exento de 30 millones de pesos que tendrá que ser actualizado por el coeficiente que surge de la variación anual del Índice de Precios al Consumidor Nivel General (IPC), correspondiente al mes de octubre respecto al mismo mes del año anterior.

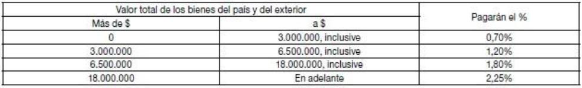

Los inmuebles del exterior se computan a su valor de mercado, por ellos hay que pagar una alícuota diferencial que llega hasta la tasa del 2,25%.

3 ) Cuál es el mínimo no imponible:

El mínimo no imponible, que obliga al pago del impuesto y a partir del cuál se paga por el importe excedente es de 6 millones, que tiene que ser actualizado por el coeficiente que surge de la variación anual del Índice de Precios al Consumidor Nivel General (IPC), correspondiente al mes de octubre respecto al mismo mes del año anterior.

4 ) Qué tasas se aplican:

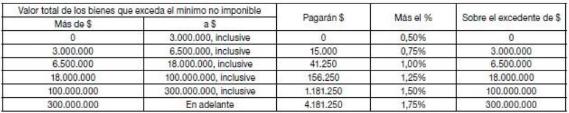

A los bienes gravados del país y para aquellos casos en que se repatría el monto de bienes de exterior exigido, se aplican las siguientes alícuotas:

Los bienes del exterior, en la medida que no se repatríe por lo menos un 5% de los mismos al 31 de marzo del año 2023, pagan las siguientes alícuotas progresivas:

5 ) Bienes gravados y exentos:

Las viviendas están gravadas hasta el valor de 30 millones más la actualización, si supera ese valor se paga por el importe excedente. Los automóviles se computan durante 5 años al valor de la tabla que publica la AFIP. La tenencia de dólares, en cajas de seguridad y los del “colchón” se computa al tipo de cambio oficial, que actualmente está en $ 149. También están gravadas por el impuesto las cuentas corrientes, los créditos y los bienes del hogar.

Continúan exentos, los depósitos a plazo fijo, los de caja de ahorro, los títulos públicos, entre otros bienes.

6) Los beneficios del blanqueo de la construcción:

Este año se sancionó la ley 27.679 que prorroga el blanqueo para la construcción. Abarca a las obras de construcción privadas nuevas (construcciones, ampliaciones, instalaciones, etc.) que se realicen en el país desde el 12 de marzo de 2021, y para las que, a esa misma fecha, poseen un grado de avance inferior del 50%. Se exime por dos años en Bienes Personales el valor de esas inversiones realizadas hasta el 31 de diciembre de 2022, inclusive.

La exención comprende a los bienes que, al 31 de diciembre de cada año, representa la inversión en los proyectos inmobiliarios sea de manera directa o efectuada a través de terceros, cualquiera sea la forma jurídica y contrato adoptado para materializar la inversión.

El segundo beneficio que da el proyecto consiste en que los inversores podrán computar como pago a cuenta de Bienes Personales, el 1% del monto de las inversiones en construcción realizadas. Si queda un saldo a favor, que no pudo descontarse, el mismo no se pierde pudiendo computarse en las dos liquidaciones que vencen en los años 2021 y 2022.

El costo que tiene este nuevo blanqueo calculado sobre el importe declarado, con la postergación surge en función de la fecha de ingreso de la tenencia que se declare en la cuenta especial, aplicándose las siguientes alícuotas:

- Fondos ingresados desde que rige la nueva ley y hasta los 90 días posteriores: 5%

- Fondos ingresados desde el día 90 y hasta el 180 desde que rige la ley: 10%

- Fondos ingresados desde el día 180 al 360 de entrada en vigencia la ley: 20%.

Para determinar la base imponible se considera la cotización del dólar Banco Nación (tipo comprador) del momento en que se deposita la moneda extranjera en la cuenta especial.

Existe otro proyecto de incluir en el blanqueo, con ciertos requisitos, a la compra de inmuebles usados con destino de vivienda o de alquiler para el mismo fin.

7 ) Tenencia de criptomonedas:

Recientemente la AFIP se pronunció, a través del dictamen 2, considerando a las criptomonedas como una nueva clase de activo financiero que se encuentras alcanzado por la ley de Impuesto sobre los Bienes Personales. Este nuevo bien intangible cada vez está ganando más espacio en las letras de los impuestos.

Fuente: Iprofesional.com