Del pago en efectivo de una operación informal, comparado con todos los procesos que deben cumplirse antes de sacar un pago formal existe un largo trecho

Del pago en efectivo contra entrega de culata de camión, vinculado a una operación de la economía informal, comparado con todos los procesos que deben cumplirse antes de sacar un pago formal existe un largo trecho.

Para poder realizar un pago que cumpla con todos los requerimientos exigidos por la AFIP y por los otros organismos de recaudación provinciales, se requiere de la dedicación de tiempo administrativo por parte de las empresas. Una gestión que debería ser rápida, para favorecer el desarrollo de las actividades comerciales, se complejiza en el momento de tener que cumplir con todos los requerimientos tributarios existentes.

Primeramente, debe verificarse que el proveedor se encuentre «activo» en la página Web de la AFIP. Si no lo está el camino a seguir es otro muy diferente. Luego, el pago debe realizarse utilizando los medios de pago que se encuentran previstos en la ley antievasión. Continuando con los pasos, tiene que seguirse el camino que indica la radiografía del proveedor verificándose el tratamiento que se le debe dar de acuerdo con su condición de inscripción en los impuestos nacionales y su situación frente a los tributos provinciales.

La nota de conducta fiscal que posee el que recibe el pago, colocada por cada jurisdicción, determinará el porcentaje de retención que tiene que aplicarse en cada caso. A continuación, un detalle de los pasos que deben cumplirse previos a efectuar un pago comercial:

Los tipos de comprobantes

Aquellos que no pudieron cumplir con los requisitos económicos exigidos por la AFIP, son autorizados a emitir facturas «M» o «A», ambas con la leyenda «Operación Sujeta a Retención». Los comprobantes clase «M» emitidos mediante los Controladores Fiscales de «Nueva Tecnología», contienen la denominación «La Operación Igual o Mayor a $1.000 está sujeta a retención».

Para los que eligen facturas «A» con retenciones, los pagos de sus facturas tienen que efectuarse transfiriendo el importe neto de retenciones de la factura a una CBU bancaria; no se pueden pagar con cheques propios o endosados.

Resumiendo, si se eligió factura tipo «M» se sufren más retenciones y no pueden emitirse facturas de crédito; en cambio, si se optó por los comprobantes «A con retenciones» los descuentos son menores pero la forma de pago se encuentra condicionada a la transferencia bancaria.

Los que pagan comprobantes «M» deben retener íntegramente el IVA incluido en la operación y el 6% por el Impuesto a las Ganancias. A los pagos que se hacen a los comprobantes «A sujetas a retención», corresponde retener el 50% del impuesto, más el 3% del Impuesto a las Ganancias. Además, deben entregar un certificado en donde figure la retención e ingresar el importe a través del aplicativo «SICORE».

Otros controles previos

Cuando se abona una factura «A» (normal) debe cumplirse con otros controles previos a efectuar el pago. El régimen de retención, que se encuentra regulado por la Resolución de la AFIP 830, hace una distinción para los contribuyentes autónomos que se encuentran organizados en forma de empresa y los que no lo están.

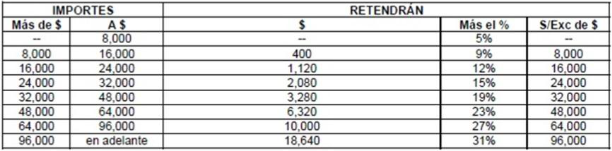

En las operaciones de compra de bienes se retiene el 2% sobre el pago que supere de neto $224.000. Los que son considerados sujeto empresa, que prestan servicios o locaciones de obra, en los pagos que se acumulan dentro del mes tienen una retención del 2% sobre el importe que supera $67.170. En cambio, las profesiones que desarrollan su actividad en forma individual (no como empresa), pagan por la diferencia que supere $ 16.830, las siguientes escalas progresivas:

el impuesto a las Ganancias, por no estar activa la constancia en la página Web de la AFIP, se les retendrá la alícuota del 28% sobre el total del pago, sin poder deducir un importe mínimo exento.

Para tener que retener el impuesto a las ganancias no hay designación como agente de retención por parte de la AFIP, sino que tienen que actuar como tales todos aquellos contribuyentes que efectúen pagos mensuales que superen los mínimos previstos por la AFIP.

Cómo se liquida

La mecánica de liquidación obliga a que los pagos se acumulen al mes, para que se comparen con los mínimos vigentes que corresponden a cada actividad.

A los contribuyentes que no se encuentren inscriptos en el impuesto a las ganancias en el pago se aplicará el porcentaje de la retención establecida para cada caso, sin considerar importe mínimo exento.

Los pagos que se hacen a Monotributistas, requieren de un control especial. Deben controlarse que lo abonado en los últimos doce meses no supere el límite de facturación que autoriza el Régimen Simplificado. Si en ese pago se supera el tope debe abonarse la factura reteniendo el 21% del IVA más el 35% correspondiente al impuesto a las ganancias. Requiere de llevar una cuenta corriente con cada pequeño proveedor. Además, para las operaciones que no sean recurrentes (según la ley) existen limitaciones en la deducción del impuesto a las ganancias.

Adicionalmente, si la empresa que abona está obligada a actuar como agente de retención de ingresos brutos, para el caso de la Ciudad de Buenos Aires y de la Provincia de Buenos Aires deberá consultar el padrón a los efectos de aplicar la alícuota de retención que corresponde aplicar. En los casos en que no se publique tasa y en la medida de que exista sustento territorial de la operación tendrá que aplicarse la tasa máxima.

Pagos al exterior

En el momento de realizar un pago al exterior se disparan impuestos y además debe cumplirse con exageradas tareas. Para eso, hay que transitar un camino que está compuesto por los siguientes pasos:

- hacerse de los dólares para efectuar el pago, cumpliendo las normas vigentes que ordena el Banco Central;

- analizar si el pago al exterior significa una ganancia de fuente argentina para el beneficiario del exterior;

- confirmar si existe firmado un convenio para evitar la doble imposición, entre argentina y el país de residencia del beneficiario del pago;

- determinar el porcentaje de utilidad presunta a los efectos de aplicarle la alícuota de 35% del impuesto a las ganancias, según la operación de que se trate;

- definir quién efectúa la retención, si es el banco que tramita el pago o la propia empresa que lo realiza;

- eventualmente incrementar el pago con el impuesto, aplicando un acrecentamiento en el monto a transferir y

- ingresar el impuesto al valor agregado en las importaciones de servicios, casos en donde no interviene la Aduana.

Según la Ley del Impuesto a las Ganancias (20.628) cuando se pagan beneficios netos de cualquier categoría a sociedades, empresas o cualquier otro beneficiario del exterior corresponde que quien los pague retenga e ingrese a la AFIP, con carácter de pago único y definitivo, el 35% de tales beneficios. Si el beneficiario del exterior exige recibir el pago neto del impuesto, se debe realizar el acrecentamiento incorporando el importe de la retención en el giro al exterior. De esta forma, la empresa local se hará cargo del tributo no pudiéndose recuperar en sus liquidaciones, significando un costo adicional de la operación.

El porcentaje de utilidad, sobre la que se aplica el impuesto del 35%, debe calcularse en función de las presunciones establecidas en la ley, que no admiten prueba en contrario.

Honorarios y remuneraciones

Por otro lado, la ley de ganancias establece que los honorarios y remuneraciones de asesoramiento técnico o financiero prestados en el exterior serán considerados de fuente argentina, correspondiéndoles las retenciones de beneficiarios del exterior.

No hay que hacer retenciones cuando, por ejemplo, se devuelve el capital de un préstamo obtenido en el exterior, ya que no constituye una ganancia para el que lo percibe, como lo sería el interés.

Existen convenios firmados entre Argentina con otros países que tienen como objetivo evitar la doble imposición en los impuestos patrimoniales y en los que gravan la renta. La función de los convenios es evitar o amortiguar la carga impositiva cuando dos países tienen en común la misma materia imponible. Los convenios vigentes para evitar la doble imposición fueron firmados con los siguientes países: Alemania, Australia, Bélgica, Bolivia, Brasil, Canadá, Chile, Dinamarca, Emiratos Árabes, España, Finlandia, Francia, Italia, México, Noruega, Países Bajos, Qatar, Reino Unido, Rusia, Suecia, Suiza y Uruguay.

En el caso que se abonen servicios importados del exterior, debe ingresarse el IVA dentro de los 10 días hábiles de generado el hecho imponible. El mes siguiente se podrá computar el crédito fiscal el importe abonado en la declaración jurada. Esto se exige en la medida que el importador se encuentre inscripto en el IVA y siempre que el servicio importado se destine a una actividad gravada dentro del país. Si el servicio importado se destina a actividades gravadas y exentas simultáneamente, debe proporcionarse.

Medios de pagos bancarios

Para no tener problemas con la AFIP, las empresas tienen que pagar sus cuentas de la siguiente forma: los pagos totales o parciales de sumas de dinero, o el equivalente en moneda extranjera, superiores a $ 1.000 no tendrán efectos entre las partes ni frente a terceros, siempre que no se realicen utilizando los siguientes medios de pago:

- Depósitos en cuentas de entidades financieras. Los que utilizan este mecanismo no quedan eximidos de ingresar por su cuenta el impuesto al cheque.

- Giros o transferencias bancarias

- Cheques o cheques cancelatorios

- Tarjetas de crédito, compra o débito (tarjetas corporativas)

- Endoso de factura de crédito.

Las empresas que no utilicen estos medios de pago, se encuentran imposibilitadas de computar las deducciones impositivas o los créditos fiscales que surgen de los comprobantes abonados, incluso a pesar de que se demuestre la veracidad de las operaciones que los originaron.

Sin embargo, la ley 11.683 (procedimiento) en su artículo 34 determina lo siguiente: «Facúltase al Poder Ejecutivo nacional a condicionar el cómputo de deducciones, créditos fiscales y demás efectos tributarios de interés del contribuyente y/o responsable a la utilización de determinados medios de pago u otras formas de comprobación de las operaciones en cuyo caso los contribuyentes que no utilicen tales medios o formas de comprobación quedarán obligados a acreditar la veracidad de las operaciones para poder computar a su favor los conceptos indicados».

De esta forma, dos leyes dicen sobre el mismo tema dos cosas distintas. En este sentido la Corte a través del fallo Mera Miguel Angel autorizó los efectos impositivos de pagos que habían sido en efectivo.

Tareas administrativas en cada pago

La AFIP, a través de la resolución 1547, exige cumplir con los siguientes deberes:

- Pago con cheque común: a nombre del emisor de la factura y cruzado. En el anverso del mismo debe consignarse la leyenda «para acreditar en cuenta».

- Cheque de pago diferido: a nombre del emisor de la factura y cruzado. Según los endosos autorizados por el Banco Central.

- Cheque cancelatorio: a nombre del emisor de la factura.

El que abona debe dejar constancia del medio de pago que fue utilizado en:

- a) La factura o documento equivalente recibido; o

- b) el recibo que le emitan como constancia del pago total o parcial realizado. En este caso, deberá también consignar el o los números de la o las factura que se cancelan en forma total o parcial; o

- c) la orden de pago emitida mediante sistemas informáticos que permitan tal emisión junto con el pago respectivo, con numeración consecutiva y progresiva. Adicionalmente, deberá agregarse una copia de la factura y conservarse las órdenes de pago que fueron anuladas.

Cuando el medio de pago utilizado sea cheque de terceros -común, de pago diferido y/o cancelatorio- debe indicarse además la Clave única de Identificación Tributaria de su librador o del comprador a la entidad financiera.

Después de cumplir con todos los deberes detallados, recién en ese momento podrá salir el pago de la factura.

Fuente. Iprofesional