A partir de cuándo se empieza a pagar, cuánto se incrementaron las deducciones, cómo se actualizará de aquí en más y qué pasó con la deuda que se genera tras los cambios por el ejercicio de 2023.

Tras la sanción de la Ley Bases y el Paquete Fiscal, hubo cambios significativos en la forma de liquidar el impuesto a las Ganancias, sobre todo para los empleados en relación de dependencia.

Si bien aún falta la reglamentación por parte de la Administración Federal de Ingresos Públicos, los vencimientos del tributo del ejercicio 2023 ya están fijados para fines de agosto.

En lo que impacta sobre el ejercicio 2024, se irá practicando la liquidación a los empleados mes a mes y luego se ajustará de surgir algún cambio metodológico a partir de los meses en que haya mayor claridad tras la publicación de los decretos reglamentarios del organismo.

- Derogación del Impuesto Cedular sobre los mayores ingresos con efecto retroactivo

Se deroga el impuesto cedular sobre los mayores ingresos del trabajo en relación de dependencia, jubilaciones y pensiones de privilegio y otros en forma retroactiva al 1 de enero de 2024.

Esto es posible dado que el impuesto a las ganancias es un impuesto de período fiscal anual y la reforma se realiza dentro del período 2024.

Sin embargo, no es razonable que una medida de este tipo genere una deuda a los empleados que ya cobraron sus remuneraciones y le dieron un destino a las mismas, sobre todo en el contexto económico actual.

Para evitar parcialmente esto, el paquete fiscal contempla una deducción especial para que los empleados no deban tributar más de lo que hayan tributado desde el 1 de enero de 2024 hasta el último día del mes inmediato anterior a la vigencia de la reforma por aplicación del impuesto cedular.

Si la ley es publicada en el Boletín Oficial hasta el 30 de junio de 2024, la deducción especial corresponderá respecto a las remuneraciones cobradas entre el 1 de enero de 2024 y el 31 de mayo de 2024.

En cambio, si se publica en el Boletín Oficial en julio de 2024, la deducción especial corresponderá respecto a las remuneraciones cobradas entre el 1 de enero de 2024 y el 30 de junio de 2024.

- Se incrementan las deducciones personales

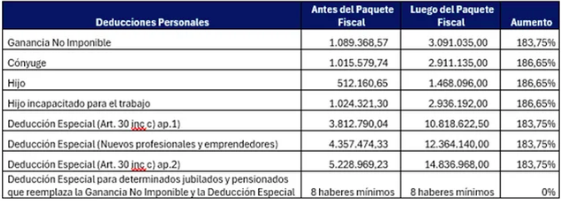

Se incrementan las deducciones personales entre un 183,75% y un 186,65%.

No hay cambios respecto a la deducción especial para determinados jubilados y pensionados que se mantiene en 8 haberes mínimos garantizados

El detalle de los incrementos es el siguiente:

Por otro lado, se incorpora una nueva deducción equivalente a la doceava parte de la sumatoria de las deducciones por ganancia no imponible, cargas de familia y deducción especial para empleados en relación de dependencia y jubilados.

Esta deducción tiene como objetivo contemplar una deducción adicional para el aguinaldo.

El incremento de las deducciones personales es una mejora respecto a la situación actual.

- Actualización de los tramos de las escalas del impuesto

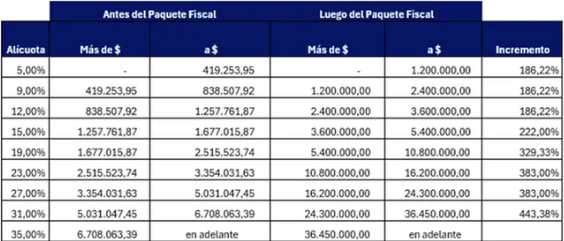

Se actualizan los tramos de las escalas otorgando mayor progresividad al impuesto.

Se incrementan los tramos de las escalas entre un 186% y un 443% respecto a las escalas actualmente vigentes del impuesto a las ganancias:

- El mecanismo de actualización de las deducciones personales y de las escalas del impuesto

El paquete fiscal establece que las deducciones personales y los tramos de las escalas del impuesto se ajustarán semestralmente, a partir de 2025, en los meses de enero y julio por la variación del IPC (Índice de Precios al Consumidor) elaborado por el INDEC correspondiente al semestre calendario que finalice en el mes inmediato anterior al de la actualización que se realice.

Excepcionalmente, en el mes de septiembre de 2024, se ajustarán las deducciones personales y los tramos de las escalas del impuesto por la variación del IPC correspondiente a los meses de junio a agosto 2024, inclusive.

Por otro lado, se faculta al Poder Ejecutivo a incrementar las mismas por el período fiscal 2024 exclusivamente.

Si bien es positivo incorporar como mecanismo de actualización la variación del IPC dejando de lado la variación del RIPTE (Remuneración Imponible de los Trabajadores Estables), la actualización debería realizarse en forma trimestral por la variación del IPC con una cláusula gatillo que establezca que si la inflación acumulada en el trimestre es del 20% o más, se adelante la misma al momento en que se produzca esa situación.

En relación con la facultad al Poder Ejecutivo para incrementar las deducciones, el problema es que es algo que pasa a ser discrecional y sujeto a la voluntad política.

Respecto a las retenciones efectuadas durante el primer semestre de cada año, el paquete fiscal establece que se ajustarán conforme al procedimiento que, a esos efectos, determine el Poder Ejecutivo nacional, debiendo la Administración Federal de Ingresos Públicos establecer las modalidades y plazos para la devolución de las sumas retenidas en exceso, en caso de corresponder.

- Eliminación de exenciones, deducciones y otros

Se eliminan exenciones para el aguinaldo, para la diferencia del valor de las horas extras y el de horas ordinarias por los servicios prestados en días feriados, inhábiles y durante los fines de semana, para determinados suplementos correspondientes al personal militar y para guardias obligatorias y horas extras realizadas por los profesionales, técnicos, auxiliares y personal operativo de los sistemas de salud.

Se eliminan deducciones por gastos de movilidad, viáticos y otras compensaciones análogas, por material didáctico que se paga a docentes, entre otras.

También se elimina el tratamiento diferencial que dispone que a las horas extras se les aplica la alícuota del impuesto a las ganancias que corresponda antes de considerar las mismas como renta.

Se elimina la obligación de adicionar a la renta mensual de empleados y jubilados una doceava parte de las remuneraciones, situación que genera en la actualidad el adelantamiento de la retención correspondiente al futuro aguinaldo.

- Solución a las deudas del impuesto a las ganancias de 2023

En 2023, el Gobierno anterior tomó medidas por Decreto para incrementar las escalas del impuesto a las ganancias a los fines del régimen de retención del impuesto a las ganancias para empleados y jubilados.

Dado que la Ley contiene otras escalas, en muchos casos, se había generado una deuda por el impuesto no retenido.

El paquete fiscal aprueba la escala del impuesto para 2023 actualizada y ratifica las medidas tomadas por el Gobierno anterior a través del Decreto 473/2023 y normas vinculadas.

Este Decreto fue el que escribió el piso de ganancias en 15 salarios mínimos vitales y móviles para octubre a diciembre 2023.

De esta forma se resuelve el problema que había generado el Gobierno anterior.

- Sueldos a partir de los cuales se comienza a tributar ganancias

Es importante recordar que los descuentos obligatorios (de jubilación, obra social y ley 19.032) que se efectúan sobre las remuneraciones están sujetos a topes que se definen mensualmente.

Para el mes de junio de 2024, la base imponible tope es de $2.265.033,81.

Tomaremos ese parámetro para las realización de las estimaciones del impuesto a las ganancias considerando que la ley se podría publicar en el Boletín Oficial dentro del mes de junio de 2024

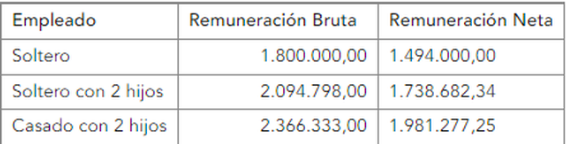

A continuación, detallamos tres casos de remuneraciones hasta las cuales no se tributará impuesto a las ganancias.

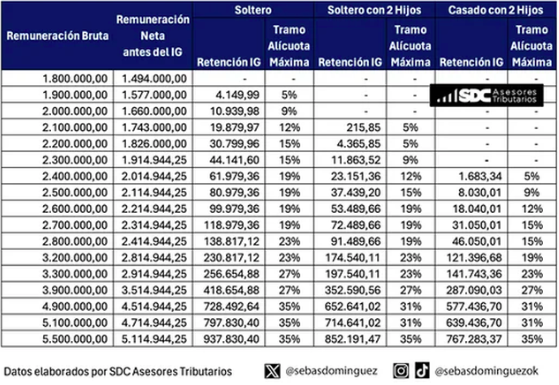

A continuación, detallamos escenarios de retenciones de ganancias mensuales para empleados solteros, solteros con dos hijos y casados con dos hijos que solamente deduzcan los aportes obligatorios de jubilación, obra social y ley 19.032 con el tope vigente para el mes de junio 2024:

Fuente: iprofesional