Tener quebranto de años anteriores o haber sufrido retenciones obliga a pagar más anticipo extraordinario, según calculan los expertos.

Aunque se presentó como un aporte de empresas con grandes rentas, los cálculos de los expertos demuestran que el anticipo extraordinario del Impuesto a las Ganancias recaerá sobre compañías que arrastran pérdidas de años anteriores.

Cuándo pagan el anticipo empresas con pérdidas

Esta medida alcanza a grandes empresas, pero también puede comprender a las medianas, ya que en el contexto actual de inflación un impuesto determinado de $100 millones no sería tan inusual para estas compañías, sostuvo Javier Gorosito, gerente de Impuestos de Fidem Partners.

Además, aplica este pago a cuenta cuando el impuesto determinado no llega a esos $100 millones. Esto ocurre al eliminar los quebrantos anteriores, dado que a los efectos del impuesto a las Ganancias, la AFIP no permite su actualización. Entonces, el resultado impositivo muchas veces supera los $300 millones, indicó.

En este último caso, la implementación de este pago a cuenta no sólo tiene un efecto financiero perjudicial sino también un efecto económico muy nocivo, afirmó.

Por ejemplo, si la empresa en el período base hubiera computado quebrantos de ejercicios anteriores y, para el período al cual se le aplica este pago a cuenta, todavía tiene un saldo de quebrantos anteriores para deducir de su resultado impositivo, esto no se tiene en consideración, explicó.

Aunque haya quebrantos, se debe ingresar el pago a cuenta, y esto puede incrementar los saldos a favor, remarcó.

El perjuicio por prohibición para compensar

El perjuicio es aún mayor por cuanto la empresa deberá ingresar el pago a cuenta sin poder utilizar saldos a favor de libre disponibilidad para compensarlo como forma de cancelación, consideró Gorosito.

Tampoco se podrá solicitar una reducción del pago a cuenta o anticipos si excediera la obligación principal, precisó.

Expresamente la AFIP estableció que, aun cuando el contribuyente tuviere a su favor otros saldos impositivos de libre disponibilidad, no podrá utilizarlos para compensar esta obligación, aclaró Félix Rolando, de Andersen.

La ley del Impuesto a las Ganancias consagra el mecanismo de compensación de quebrantos de ejercicios anteriores para determinar el impuesto, como medición de la capacidad contributiva, consideró.

Pero, curiosamente, la AFIP por resolución no permite su utilización a los efectos del cálculo de este nuevo pago a cuenta, enfatizó.

De este modo, pareciera que, quien finalmente no determina impuesto alguno como consecuencia de poder compensar los quebrantos de ejercicios anteriores, igualmente debiera abonar este pago a cuenta especial, advirtió.

Se trataría de un pago a cuenta de una obligación inexistente, lo que desnaturaliza el concepto del pago, opinó.

El perjuicio a las empresas, en números

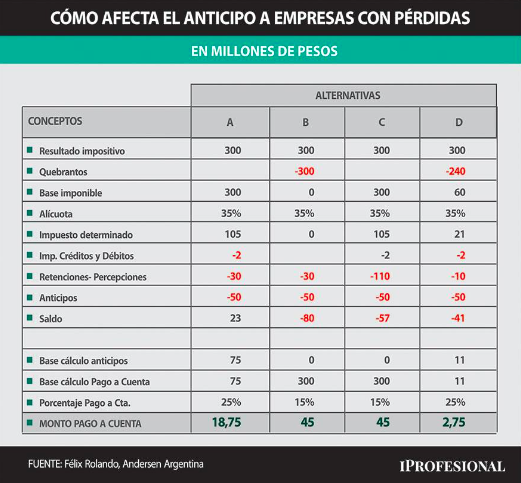

Al considerar algunas alternativas que parten de igual resultado nominal, Rolando muestra que arrojan resultados disímiles conforme a las pautas que deben seguir a través de la resolución, tal como sigue:

Partiendo de un resultado impositivo de $300 millones en todos los casos, una empresa A no tiene quebrantos computables de ejercicios anteriores y una empresa B tiene esos quebrantos por $300 millones y su base imponible es «0».

Este sólo hecho hace que en la empresa B, el monto del pago a cuenta resulte más del doble a abonar que en A, ya que A pagará $18 ,75 millones y B tributará $45 millones.

La situación sería aún peor si no llegara a determinarse el impuesto por existir más quebrantos para compensar, expresó Rolando.

La situación A también es idéntica a una empresa C, salvo que ésta sufrió más retenciones y percepciones, y por esa razón no hay base de cálculo de anticipos.

Esta empresa C debe determinar un monto de pago a cuenta mayor.

No se entiende la lógica de este procedimiento: la empresa anticipó más fondos a la AFIP, hay más saldo a favor, y como premio ahora debe abonar un pago a cuenta por un monto mayor, se quejó Rolando.

Un pago a cuenta que no contempla su reducción se transforma en la práctica a un pago de impuesto en exceso de las obligaciones finales, sin fundamento alguno (ni ley), y ya no se debería llamar a esta obligación como un «pago a cuenta», sino un «pago en exceso obligado» de manera expresa y deliberada, afirmó.

En resumen, esta norma violenta los siguientes principios legales, para Rolando.

- Ley del Impuesto a las Ganancias.

- Principio de razonabilidad, al no contemplar la compensación de ejercicios anteriores.

- Ley de procedimientos tributarios, al no permitir la compensación de saldos de libre disponibilidad.

- Principio de legalidad, por imponer la obligación de un pago que no surge de la ley del gravamen.

Ante la imposibilidad de compensar, computar quebrantos o solicitar la reducción de este pago a cuenta, las empresas podrían iniciar reclamos en sede administrativa junto a medidas cautelares en sede judicial en las que se solicite la suspensión de la norma, opinó Rolando.

También acciones de amparo directamente ante la Justicia, pero las estrategias a implementarse podrán cambiar según cada caso particular y la conducta que adopte la AFIP, concluyó.

Fuente: Iprofesional.com